炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

12月5日晚间,公布了定增预案,拟募资不超过4亿元,全部用于补充流动资金。自今年9月份终止前次定增计划三个月后,聚石化学卷土重来。

聚石化学上市以来,净利润连续大幅下降,去年和今年前三季度扣非净利润甚至亏损。在如此糟糕的盈利表现下,聚石化学热衷于资本运作,两次定增、参与重整,拟分拆子公司奥智股份在北交所上市。

颇为异常的是,聚石化学净利润大幅下降,而拟分拆子公司奥智股份的净利润却连续翻倍增长,达到北交所上市条件。奥智股份净利润暴增背后,对第一大客户韩国NANJIN的收入暴增。有意思的是,韩国NANJIN的实控人徐勇徐勇,曾是聚石化学子公司奥智光电的前股东、前董事、前经理。此外,徐勇还与奥智光电有资金往来。

目前,聚石化学分拆奥智股份北交所上市正处于辅导阶段。以聚石化学最近几年的盈利表现看,其并不具备分拆子公司在A股上市的要求,触及多条审核红线。尽管之前“A拆北”并不完全适用《上市公司分拆规则(试行)》,但随着北交所IPO越来越规范,聚石化学糟糕的盈利表现再去拆分,合理性及必要性十分不足。

上市公司盈利连续大降甚至亏损 拟分拆子公司盈利连续翻倍增长

今年9月份,聚石化学刚刚终止了2022年度的定增方案。三个月后,聚石化学发起了新一轮定增计划,拟募资4亿元,全部用于补充流动资金。

聚石化学此次定增的发行对象是公司控股股东广州市石磐石投资管理有限公司、公司共同实际控制人之一陈钢及其控制的关联企业广州市本源控股有限公司。

值得一提的是,聚石化学此次定增对象陈钢,也是2022年度定增的发行对象之一。有意思的是,陈钢前次定增要借钱认购,而这次又要参与认购。

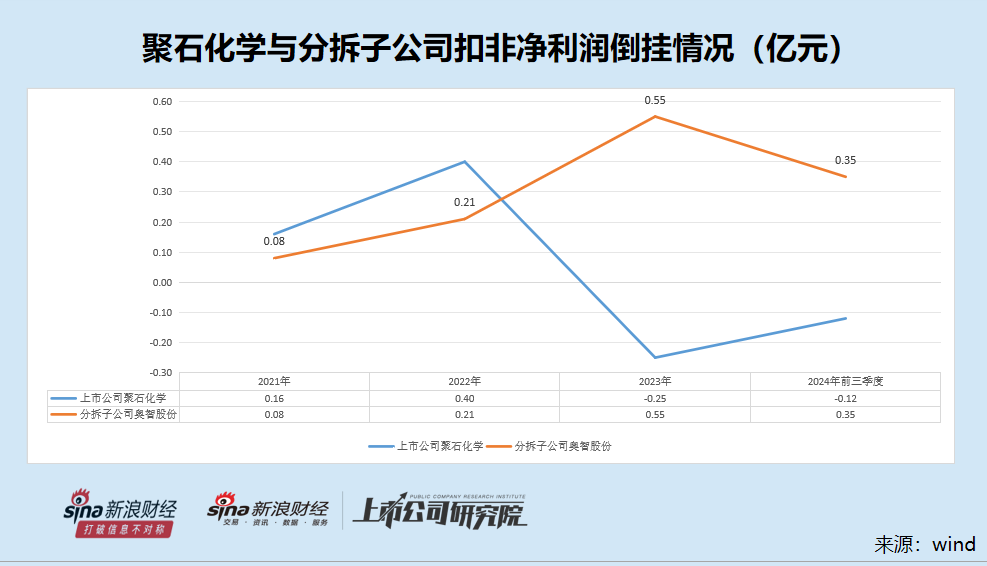

2021年,聚石化学在的保荐下登陆科创板,募资8.55亿元。上市后,聚石化学的盈利不断下降直至亏损。2021—2023年、2024年前三季度,聚石化学的营收分别为25.42亿元、39.06亿元、36.85亿元、31.92亿元;分别实现归母净利润0.83亿元、0.45亿元、0.29亿元、-0.09亿元,同比分别下降47.67%、46.29%、35.95%、120.95%;分别实现扣非归母净利润0.16亿元、0.4亿元、-0.25亿元、-0.12亿元。

2023年,聚石化学的扣非归母净利润已经亏损,2024年前三季度,公司归母净利润和扣非归母净利润都已经亏损。糟糕的盈利表现也在股价上有所反映,聚石化学股价上市首日达到最高点后,一路下挫,由最高的59.5元/股一度下跌至9.17元/股。

在盈利大幅下降甚至亏损、股价大跌的情况下,聚石化学资本运作不停,两度定增(失败一次,进行中一次),参与其他公司重整、拟分拆子公司奥智股份在北交所上市。

有意思的是,奥智股份是聚石化学最重要、最核心的盈利资产之一。2021—2023年、2024年上半年,奥智股份分别实现营收5.01亿元、6.43亿元、7.67亿元、3.9亿元,同比分别增长8.02%、28.26%、19.38%、16.26%;分别实现归母净利润0.09亿元、0.21亿元、0.56亿元、0.35亿元,同比分别增长-86.91%、134.46%、168.3%、55.9%。

2022年开始,拟分拆上市的奥智股份净利润连续激增,满足北交所上市条件。而上市公司的盈利不仅大降还亏损,逐渐空心化,有投资者质疑上市公司将亏损的盈利及下跌的股价留给中小投资者,而大股东及实控人又通过分拆上市实现新的一轮造富。

第一大客户是“假洋鬼子” 交易额暴增背后迷雾重重

也有投资者质疑奥智股份收入激增的真实性,是否存在满足北交所上市条件而粉饰业绩的情况,主要质疑点是对第一大客户韩国NANJIN的收入激增,而韩国NANJIN的实控人与聚石化学、奥智股份颇多关联。

2020—2023年,奥智股份对一大客户韩国NANJIN的销售收入分别为1.73亿元、2.21亿元、2.51亿元、3.07亿元,连续增长,占当期营收的比例分别为37.37%、44.14%、39%、39.96%,维持在四成左右。

有意思的是,韩国NANJIN虽然注册在韩国,但其实控人却是中国人徐勇,可以说奥智股份的第一大客户是“假洋鬼子”。同时,韩国NANJIN也是聚石化学合并报表的第一大客户。

并且,徐勇与聚石化学、奥智股份的关系匪浅,其曾是聚石化学子公司奥智光电的前股东、前董事、前经理。此外,徐勇还与奥智光电有资金往来。

2019年5月,徐勇与吴恺曾共同投资设立奥智光电,徐勇担任执行董事、经理。2019年5月,徐勇、范茂宏、曹宏程曾经共同投资设立了东莞奥智光电,并由徐勇担任执行董事、经理。2019年11月18日,徐勇将其所持奥智光电股权转让给奥智股份。

2017年11月,徐勇实际控制了韩国NANJIN,韩国NANJIN主要致力于向韩国LGE销售背光模组的部件。2017年8月—12月,奥智股份开始向韩国NANJIN(终端韩国LGE)大批量出货。

2019年12月26日,奥智光电向徐勇借出507万元用于其个人短期资金周转。公告显示,上述归还奥智光电的借款系徐勇通过吴恺向程伯正借款,事后徐勇已将此笔借款直接归还给程伯正。

这意味着,徐勇对奥智光电的507万元的还款颇为繁琐复杂,或有悖于商业习惯。因此,投资者质疑徐勇与奥智光电、聚石化学、奥智股份的关系很密切。

分拆上市或触及多条审核“红线”

聚石化学分拆奥智股份北交所还有实质性障碍,即聚石化学出现亏损,净利润难以达到6亿元。此外,拟分拆标的奥智股份2023年的净利润已经超过母公司聚石化学,不仅不合规更不合理。

根据《上市公司分拆规则(试行)》第二条规定,上市公司分拆,应当同时符合以下条件:(一)……(二)上市公司最近三个会计年度连续盈利。(三)上市公司最近三个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于人民币六亿元(本规则所涉净利润计算,以扣除非经常性损益前后孰低值为依据)。(四)上市公司最近一个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的百分之五十……

来源:证监会官网

来源:证监会官网2021—2023年,上市公司聚石化学的归母净利润之和为1.57亿元,扣除按权益享有的拟分拆所属子公司奥智股份的净利润更是不足6亿元。如果按照扣非归母净利润的口径计算,聚石化学2023年扣非归母净利润还是负值,不满足“连续三年连续盈利”的要求。

此外,拟分拆子公司奥智股份2023年的净利润已经超过了上市公司聚石化学,不满足“上市公司最近一个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的百分之五十”这一分拆条件。

尽管市场上有的公司“A拆北”并不完全适用《上市公司分拆规则(试行)》,但聚石化学的例子着实特殊,因为子公司奥智股份2023年的净利润比聚石化学还高,不仅不合法,更不符合“分拆上市”这一朴素原理。